基金经理投资笔记|养老投资的增强项

《基金经理投资笔记》资产配置系列

一层一层,剥开大类资产配置的心

作者:刘翀,太平基金首席资产配置官、多元资产投资部组合投资部总经理

养老FOF基金通过大类资产配置、投资一篮子基金二次分散风险,基金的底层标的为股票、债券、商品等多类金融资产,从而实现跨品种、跨市场的资产配置。

养老FOF配置商品和海外QDII资产的优势

2018年证监会发布《养老目标证券投资基金指引(试行)》,该指引提出,养老目标基金采用FOF形式运作,采用成熟的资产配置策略,通过合理控制投资组合波动风险,以鼓励投资人长期持有,以期实现养老资金长期稳健增值,从而满足人们养老需求。这是养老FOF基金的第一次正式亮相,同年年底市场上第一批养老FOF成立。和传统的基金相比,养老FOF还是新生代产品,但近年来正在蓬勃发展,产品线逐渐完备,规模也实现了快速增长,逐渐获得了市场的认可和青睐。

指引中要求,养老目标基金定期开放的封闭运作期或投资人最短持有期限不短于1年、3年或5年的,投资于股票、股票型基金、混合型基金和商品基金(含商品期货基金和黄金ETF)等品种的比例合计原则上不超过30%、60%、80%。

从海外经验来看,养老第三支柱发展时间较长的一些国家在养老基金的配置上,表现出了更为分散化和全球视野的配置策略。以加拿大养老基金公司(CPP)为例,CPP注重长期投资,资金流稳定,有助于其更好实行投资策略而不被短期市场波动所干扰,其年化回报保持在7-10%左右。

在具体投资过程中,CPP重点考量经济增长、政府债券收益率、公开市场交易房地产回报率,政府债券利差和公司市值,还会考虑不同地理区域、行业、汇率的风险暴露。其2020年年报显示,投资组合主要由外国资产构成,而且持有实物资产占比23.8%,主要由房地产和基础设置贡献。

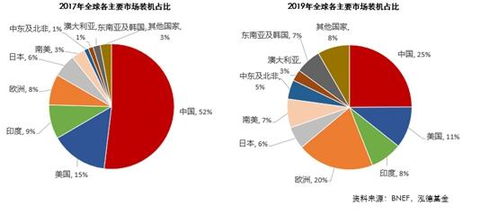

目前养老FOF可投资的QDII与商品基金

在《养老目标证券投资基金指引(试行)》等相关监管文件中,对于养老FOF所投资的基金,做出了明确要求:运作期限应当不少于2年,最近2年平均季末基金净资产应当不低于2亿元;其中若投资指数基金、ETF和商品基金等品种,运作期限应当不少于1年,最近定期报告披露的季末基金净资产应当不低于1亿元。由于多数QDII基金存在申购赎回限制,当前开放申赎、且规模符合监管要求的基金共41只,总规模约1600亿元,以港股投资基金为主。商品型基金中,则以黄金及其他能源品的ETF为主,目前可投资基金共10只,总规模近400亿元。

QDII和商品型基金为养老FOF带来更高的超额收益

在最近一年的回测中,加入美股和商品投资后养老FOF明显稳定跑赢固收 配置。在固收加组合中,我们首先假设股(中证800):债(中债-综合财富总值指数)=3:7,而在养老FOF的配置中,我们假设股(中证800):债(中债-综合财富总值指数):黄金(SGE黄金9999):纳斯达克指数=2:7:0.5:0.5。从结果来看,加入美股和商品投资后养老FOF跑赢固收 策略。

其次,我们再假设股(中证800):债(中债-综合财富总值指数)=3:7,而在养老FOF的配置中,我们假设股(中证800):债(中债-综合财富总值指数):黄金(SGE黄金9999):纳斯达克指数=1:7:1:1。随着黄金和美股的占比提高,养老FOF组合的超额收益提高了近一倍,也就是说在近期的市场内,权益端高配黄金和QDII产品能够更容易获得超额收益。

从上述回测结果来看,随着QDII和商品型基金占比的提高,养老FOF组合相对于固收加组合的超额收益出现了明显的提高。探究其背后的原因,即黄金的本质是“高级别的保底信用”。在法币信用被破坏的情况下作为保底信用将会有价值的明显提升,在法币信用较强的情况下由于没有通胀职能,其作用将明显削弱、价值将明显下降。黄金走势目前主要对标美元信用,而美元信用主要体现在美国经济强弱、美国信用强弱,美元实际利率等因素中。

2023年以来美国经济强势表现有所收敛,而政府赤字和美债信用问题逐步凸显,随着加息暂停,驱动黄金整体走势向上。从驱动因素来看,当下美国财政因素继续占主导,虽然美国整体经济仍有韧性,但对黄金的整体负面影响有所收敛,同时美国的财政保持加速扩张,债务问题对未来美元信用造成负面影响偏多,并且历史来看美国财政拐头难度大速度慢,因而黄金大趋势或难以快速转向。

综合来看,养老FOF基金可以通过大类资产配置、投资一篮子基金二次分散风险,基金的底层标的为股票、债券、商品、QDII等多类金融资产,从而实现跨品种、跨市场的资产配置。这种多元化的投资策略有助于降低单一资产类别波动带来的风险,有效降低单一基金经理和单一风格所带来的风险,符合养老投资追求稳健收益的需求。

【了解作者】

刘翀,毕业于上海财经大学金融学院,拥有经济学硕士学位。拥有超过15年金融从业经验,目前担任太平基金首席资产配置官、多元资产投资部组合投资部总经理、基金经理。曾担任淡马锡旗下富敦投资管理(上海)有限公司固定收益部及多元资产部总监。在中国国内固定收益及多元资产市场有着较为丰富的投资经验,且熟悉相关金融政策、市场及运作模式。加入富敦之前他曾在华宝基金管理有限公司任职养老金部负责人近3年,基金经理投资笔记|养老投资的增强项负责养老目标基金的投资管理。2008年到2014年,他就职于光大证券,任金融市场总部投资经理。2014年到2018年,他就职于太平资产管理有限公司,任资产管理事业部投资经理,高级投资经理、执行董事。

来源:金融界

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052