房地产泡沫成因与全球房价运行周期专题分析报告

全球房价运行基本规律熊短牛长是大趋势

过去50年全球主要经济体房价录得长期稳定的增长:我们统计全球主要的30个国家,以2015年房价作为基数,计算其实际房价发现大多数国家在长期下房价短期或有波动,但长期保持增长趋势。其中巴西(64.82)、芬兰(89.63)、意大利(91.47)、印度尼西亚(92.88)例外。

房价长期跑赢通胀

房价大多数时期涨幅跑赢通胀:主要经济体,长期下房价的复合增速能够高于CPI增速,房地产作为大类资产配置之一,其抗通胀属性得到验证。

房价往往与经济增速强相关

房价与经济周期强相关:房地产行业由于其对产业链的带动,往往与经济周期同向,在全球范围内作为国家地区的支柱行业是普遍现象。

城市能级决定房价上限

大城市房价长期下涨幅会高于中小城市:城市体量越大,价格弹性越大,我们发现美国、德国等国家完全遵循这一规律,随着城市规模的提升,房价弹性会提高。

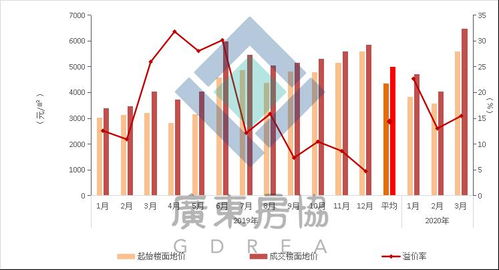

核心都市圈房地价领跑全国

核心都市圈房地价格弹性更大:伦敦和东京作为英国和日本核心都市圈,承载主要的人口与产业资源,随着社会的发展其资源进一步积聚,房价、地价与全国的差距还在不断扩大。

驱动房价过高的主要因素房价高估的三个因素:外部冲击、脆弱基本面、内生变化

房价的上涨:通常来说,房价的上涨主要由基本面因素(利率、收入、信贷标准)变化引发,这些动态效应与供应条件相互作用,在人们理性预期下放大对房价期望。房产的高估:资产价格的过度估值可能源自外生的宏观经济冲击、脆弱金融部门和财政基本面的变化,以及内生的动态过程。

美国2007年次贷危机:三因素共振

外部宏观冲击:2002-2008年,实际石油价格翻了两倍以上,为了对抗通胀美联储被迫大幅加息;脆弱基本面:20世纪80年代初以来美国抵押贷款主要增加在收入后10%分位的家庭中,2004年银行对投资级MBS资本要求降低,证券交易委员会放宽了对投资银行的杠杆限制;内生的反馈循环:现存的估值预测模型与投资判断基于房价会持续上升,这会带来持续的信贷扩张和房价进一步上涨。

21世纪初泡沫最严重的欧洲三国:爱沙尼亚、西班牙、爱尔兰

泡沫的共性:纵览21世纪初欧洲房价涨幅最高的三国,会发现楼市危机前会有一个普遍的快速经济增长/信贷市场扩张期,银行和家庭会抓住市场提供的机会,贷款流入抵押贷款市场,拉动价格持续上升,进而产生高度投机,但当经济基本面与实际价格水平之间的差距变得不可持续时,泡沫破灭进而国家陷入危机。

涨幅最高的爱沙尼亚:典型的三因素共振

爱沙尼亚的房价有较强的内外因驱动:1)外生冲击:苏联解体后加入欧盟,利率大幅下行;投资环境改善,外资大幅涌入;2)基本面变化:20世纪90年代初开启住房私有化;21世纪前10年经济领跑欧洲;3)内生的反馈循环:政府推出了税收激励措施,以个人住房贷款利息支付的形式进行扣除,导致需求扩张;房产私有化配合外资涌入后的资产证券化进一步推高房价。

涨幅第二的西班牙:可能是21世纪最大的房价泡沫

西班牙房地产泡沫至今仍未得到充分修复:西班牙房价的高点在次贷危机时期2008年Q1的2101欧元/平方米,房地产泡沫成因与全球房价运行周期专题分析报告随着泡沫破灭持续下行至2014年Q4见底,之后开启缓慢修复期,至2023年Q4达到1842.3欧元/平方米,仍未恢复至2008年的高点。

房价繁荣源自土地价格的快速膨胀

西班牙房地产泡沫有关因素:人民始终认为买房好于租房;政府重买轻租对买房给予补贴和税收优惠;宽松的信贷环境;持续降低的利率;适龄人口的快速增长与移民、投资客的增加等。核心因素是内生的基本面变化:2003年政府推动土地自由化,其结果表明土地在房价中的份额在1995年为25%,但在2008年增加到46%。

爱尔兰:泡沫带来供给严重过剩促成“鬼城”出现

“凯尔特之虎”(CelticTiger)时期的楼市过热:1993-2006年爱尔兰凭借主动拥抱全球化,经济实现腾飞,就业和收入开始上升;高工资又吸引移民带来人口的大幅增加,加入欧元区后融资成本低廉,社会稳定,投资环境优良吸引较多外资,同时政府预算持续增加,且规划管制较少。

土地价格抬高房价成本

爱尔兰土地价格从1998年的每公顷不到1万欧元跃升至2006年的每公顷超过58400欧元,每公顷价格比除四个国家外的所有欧洲国家高出三倍,结果是土地成为住房成本比例高达50%,欧洲平均水平为10–15%。这一现象的背后反映的是农民有出售小块土地用于开发目的(独立住宅)的倾向,以及富裕个人购买小农场用于生活方式目的的增加趋势。在许多情况下,土地销售收益被重新投资于圈地,进一步推高土地价格。

短暂修复后又面临新一轮危机——住房金融化导致人民流离失所

后泡沫时代面临新的住房困境:美国次贷危机引发爱尔兰房地产泡沫的破灭,大量烂尾楼产生,而后住房竣工持续多年维持在低位,加上不少家庭破产,无家可归人数增多,政府自身出于财力因素,将土地转让给私人开发商,或以PPP模式低价度让给机构,加上外资进入与REITs的发展,住房市场私有化与金融化大幅提升,而这些金融机构以利益最大化为目的,持续推动租金上涨。

主要经济体房地产危机周期房地产危机平均下行持续时间5.44年,跌幅30.5%

我们以过去50年15个主要发生房地产泡沫的经济体为样本,统计得出其房价自高点至底部:平均下行时间为5.44年,中位数4.75年;平均下行幅度-30.5%,中位数-25.9%。房价回到高点往往需要更长时间:从样本统计看,房价从底部回到泡沫时高点平均需要12.69年,中位数为11.26年。

房价下行幅度和下行时间无明显相关关系

房地产泡沫下跌时间和下跌的幅度没有明显的相关关系,大多数经济体的下跌幅度在30-40%之间,最大跌幅一般在50%左右;而下行时间跨度较大,从3年到8年不等。

寻找房价涨跌的量化指标——美国

一篇基于大数据分析下的美国2018-2022年二手房挂牌价和成交价的经济指标归因研究显示:GDP、CPI、货币供应和失业率驱动美国二手房挂牌价和成交价的走势,不同价格权重有所不同。经济的强盛会导致收入增加和住房需求的增加,CPI增加会拉高房产成本,更高的货币供应有助于获得贷款,失业率往往与经济表现挂钩。同时,按揭利率和政府支出对房地产市场的影响较小,短期政策带来影响有限。

寻找房价涨跌的量化指标——捷克

有研究提出西欧和东欧国家房价驱动因素不同,我们选择具有代表性东欧城市布拉克2005-2021年房价研究发现,把宏观因素、及房地产供需变量考虑在内,排名前5的房价解释变量分别为失业率、家庭可支配收入、新冠影响、人均GDP水平及抵押按揭利率。在相当长的时间内,按揭利率显得无关紧要,考虑到捷克房价及楼市供需在过去20年间相对发展的较为健康,其房价驱动因子某种意义上可以认为是平稳状态下房地产市场的发展路径。

国际房价周期的复杂性——供应弹性导致房价弹性

住房供应不弹性的地方,房价弹性更大。最强烈的房价租金比上涨出现在英国,原因是强劲的需求(自由化信贷加上强劲的收入和人口增长)与不弹性的供应相冲突;法国拥有半自由化的市场,其房价租金比上升幅度仅次于西班牙,但因供应不够弹性,无法缓解上升压力;德国和日本位列最低,主要因金融市场没有自由化且人口增长率低。区域和城市层级呈现相同特质:房屋估值在住房供应不够弹性的地方趋势上升。如美国东北部和太平洋地区,英国的伦敦和东南部,价格租金比在这些住房供应弹性较低的地区有更大的价格弹性。

应对房危机的政策与复苏克服危机的政策

由于房地产泡沫破裂往往在经济中出现其他问题之前或之后,每一次危机更多或更少都需要政府干预,无论是通过金融、立法、沟通或其他措施。同时,很多政策的执行是跨部门的,不仅仅是针对房地产行业,这需要部门之间的协同。政策从效果上可分为长期政策和短期政策。

央行货币政策倾向于降息与货币贬值

显然,GDP增速压力较大的国家更倾向于降息,而从实际汇率变化的右图我们也可以看出在结果上一些国家通过货币贬值来实现增加出口的目的。

另一个角度看房价租售比是否可以作为评估房价泡沫的锚点

部分欧美国家租售比一直比较稳定,但拆分一些租金回报率较高的国家发现,其房价与租金保持同向涨幅,而居民收入涨幅持续低于资产增值/收入,且从趋势看还在扩大,这让租售比可以保持稳定,但实际居民将面对同时难以负担的房价与租金。因此,某种意义上,租金回报率低也可以解读为一个地区租金负担并不重。

短期政策救市影响可能有限

一项基于美国次贷危机时期针对抵押贷款的救助计划——家庭可负担贷款修改计划(HAMP)和家庭可负担再融资计划(HARP)的研究显示,即使政策力度加码,模拟出的结果并不能阻止房价的下行,但随后的消费复苏有一个较小但持续时间较长的影响,因为对大量家庭执行部分债务减免导致未来抵押贷款支付降低,随后慢慢增加消费。

房价的繁荣和崩溃或取决于对未来房价增长预期的转变

有研究指出,唯一能够引起房价大幅波动的冲击是对未来房价升值信念的转变,劳动生产率的变化对房价产生非常小的波动;同时,该模型也显示楼市崩溃时期租金价格比大幅下降,在信念冲击下,预期未来房价增长增加,从而推动租金下降,模型中的租金价格比率与实证相符。

此为报告精编节选,报告PDF原文:

《房地产-海外住房市场研究之一:房地产泡沫成因与全球房价运行周期-中泰证券[由子沛,李垚]-20240717【49页】》

报告来源:【价值目录】

免责声明:本网站部分内容由用户上传,若侵犯您权益,请联系我们,谢谢!联系QQ:2760375052